私募股权基金LPA核心条款解析(二):分配条款(上)

发布时间:2023-08-14

文 | 陈贝贝 汇业律师事务所 合伙人

前言

合伙企业是私募股权基金(包括创业投资基金)最重要的一种载体。与之相对应的,合伙企业的合伙协议是私募股权基金设立过程中各方最为关注的文件,各方将围绕其展开大到框架、原则、整体机制,小到定义、计算方式的利益平衡与博弈。为了使读者能够更好地理解合伙协议核心条款的内在逻辑,我们结合多年的从业经验准备了私募股权基金合伙协议核心条款解析这一系列文章,以期用简明平实的语言和例子解释私募股权基金 设立过程中特定事项的商业与法律背景,并最终促成基金的顺利交割。

本文为系列文章的第二篇,在上一篇介绍各类核算比例《私募股权基金LPA核心条款解析(一):核算比例的分类》的基础上,主要从分配类型的角度介绍私募股权基金合伙协议中的分配条款。

一、基本概念

谈到私募股权基金的分配条款,读者基本会有个大致的概念,即基金的分配条款遵循瀑布(Waterfall)法则,原则上可以分为四步:

1.第一步:返还本金;

2.第二步:支付优先回报(通常按照8%/年左右的利率计算,业内一般也会称为“门槛收益”、Hurdle等);

3.第三步:GP追补;

4.第四步:GP提取Carried Interest(以下称为业绩报酬,业内一般也会称为“超额收益”、“绩效分成”、Carry等),通常为GP与LP二八分成。

二、追补

与分配条款相关的第一个小问题是:GP为什么要进行追补?

经典的分配Waterfall中,一个最简单朴素但又最核心的设定即为:基金整体的收益超过本金后的部分,可以由GP提取一定比例的业绩报酬(通常为20%)。简单来说,如果基金整体初始的本金为100,最终的收益回报为300,那么在不考虑合伙费用及其他特殊因素的情况下,超过本金部分的200收益回报,可以由GP提取20%的业绩报酬。

但是,尽管最终的第四步是20:80的分配,由于有第二步优先回报存在,如果不进行第三步的GP追补,GP对于超过本金部分收益回报的提取比例可能始终无法达到20%(即LP在超过本金的部分中始终多拿了第二步的优先回报)。因此,GP一般会对优先回报总额进行25%(即20:80)的追补。具体请见如下计算示例。

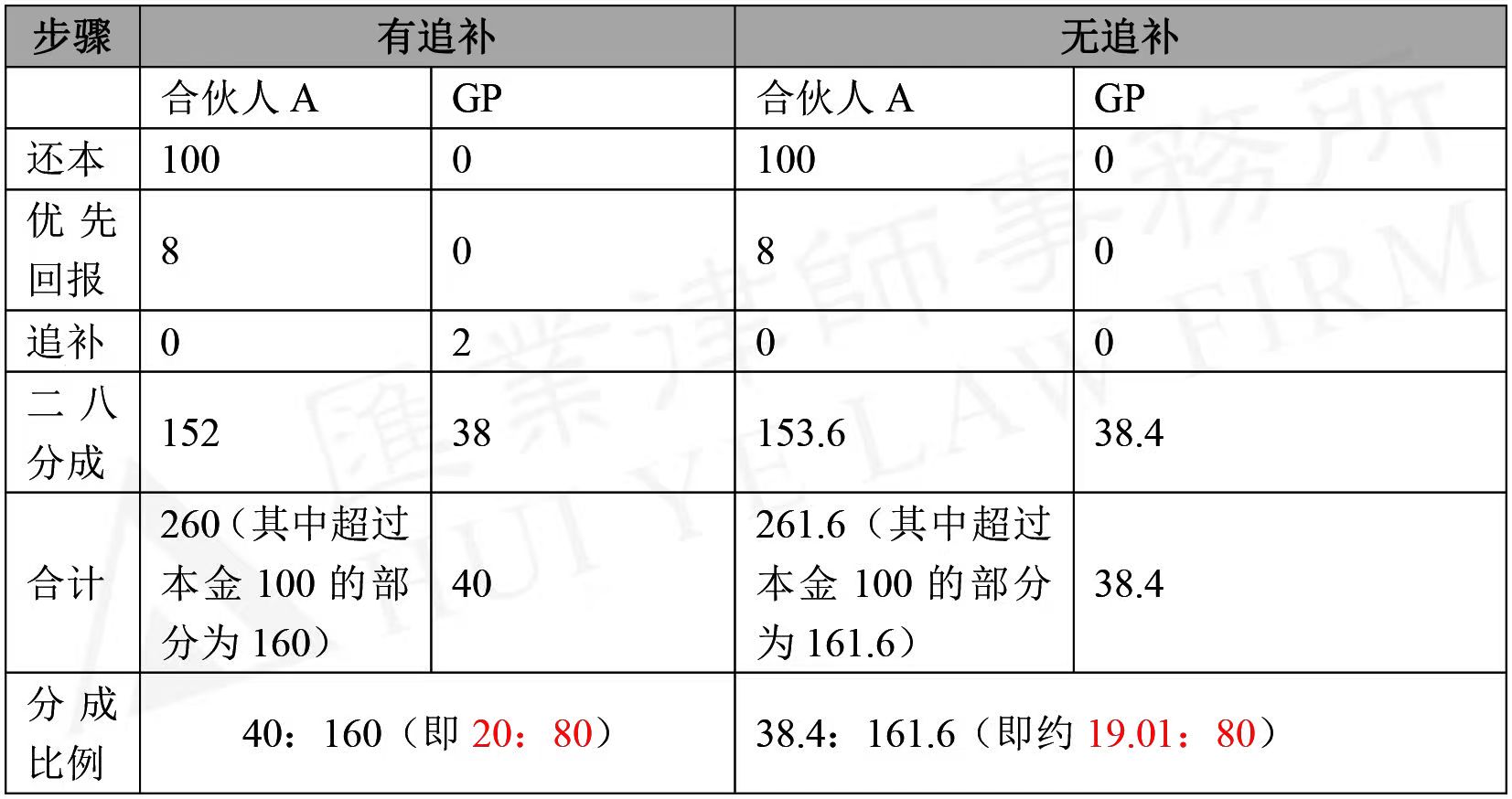

计算示例

假设(1)基金中有合伙人A(实缴出资额为100),GP无实缴,(2)基金收益回报为300,(3)优先回报按照1年退出、利率为8%/年计算。此时的分配情况如下(不考虑合伙费用及其他特殊因素):

由以上计算示例可以看出,如果不设置GP追补,则超过本金的收益回报中,GP实际提取的业绩报酬比例将达不到20%。

当然,在人民币基金的实践中,也存在不以“基金整体收益超过本金后的部分才可以提取业绩报酬”这一逻辑为基础的分配条款,而是以LP达到优先回报后才可以提取业绩报酬作为计算标准。

三、分配类型

聊完分配条款的基本概念,以下将进一步讨论分配条款的核心内容。从分配条款的类型来看,基金的分配类型大致可以分为“整体分配”vs“按项目分配”或“By Fund分配(Fund Base)”vs“By Deal分配(Deal Base)”,懂行一点的读者可能还能说出“欧式分配(European Waterfall)”vs“美式分配(American Waterfall)”,这些名词基本是一个内涵,为方便讨论,下文将以整体分配与按项目分配来进行区分。

四、整体分配vs按项目分配

整体分配与按项目分配的实质区别在哪里?

实务中,一个常见的误区是看到某一项目的收入款项按某一比例进行初步划分即认为这一基金采用了按项目分配模式。事实上,无论收入款项按照什么比例以什么方式进行划分,整体分配与按项目分配区别的唯一判断标准在于,分配条款第一步的返还本金是还到合伙人的全部实缴出资额还是还到合伙人针对某一项目的投资成本(及相应分摊的费用)。

条款示例

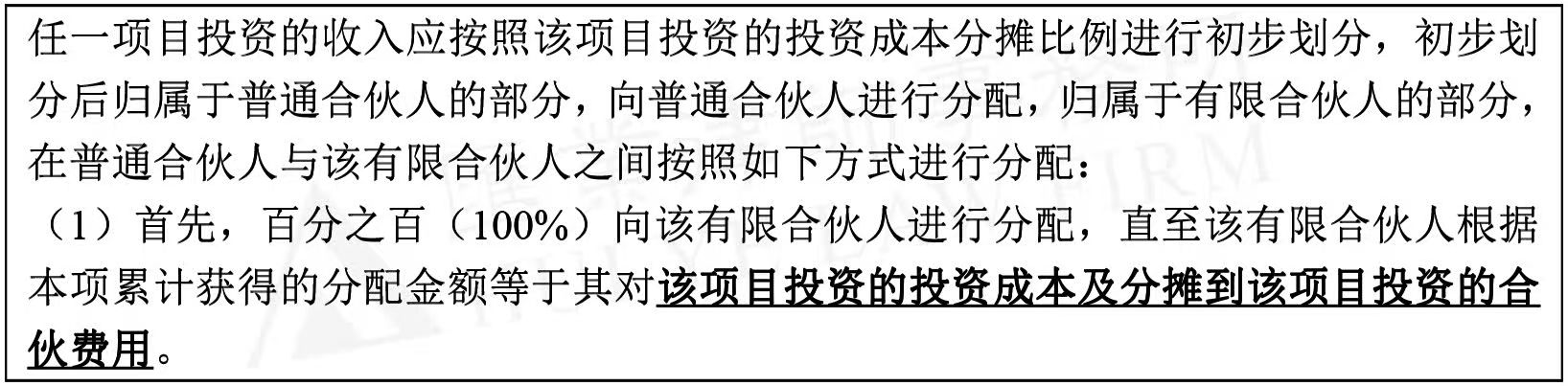

(一)整体分配

以下两种分配条款实际上均为整体分配:

(二)按项目分配

而以下分配条款方为按项目分配:

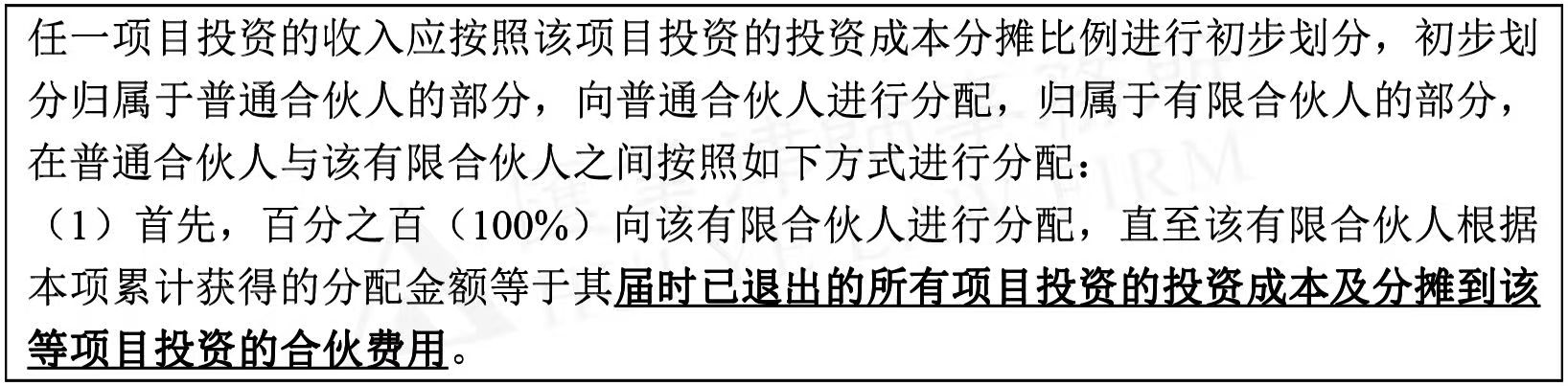

还本金额的差异为整体分配与按项目分配两种类型分配条款的核心差异,其背后的逻辑是,如果基金分配时考虑的是合伙人届时的全部累计实缴出资,则基金并非按照单一项目的收益回报来核算业绩报酬,而是按照基金整体的收益回报来核算的,即体现了“Fund Base”。而如果是按照某一项目的投资成本(通常还会包括分摊到该项目投资的合伙费用)来作为还本标准的,该项目投资的收益回报在覆盖了该项目投资的投资成本(包括分摊到该项目投资的合伙费用)后即可被提取业绩报酬,因此仅需考核单一项目的投资情况,即“Deal Base”。

(三)介于两种模式之间的分配

基于整体分配与按项目分配,实务中也衍生出了一些介于两种模式之间的中间状态的分配条款,例如如下:

可以看出,中间状态的分配条款虽然没有返还合伙人的全部实缴出资额,但相比于仅考虑单一项目退出的按项目分配而言,其综合考虑了届时已退出的所有项目投资的投资成本,提取业绩报酬前的还本基数较按项目分配而言更高,但较整体分配而言更低。

五、还本金额差异的实际影响

整体分配与按项目分配的核心差异在于还本金额,那么还本金额差异究竟会带来什么实际影响?

对于LP而言,整体分配能够更大程度地保证GP是在LP收回全部实缴出资额后方才提取业绩报酬,系一种对LP更友好、风险相对更低的分配方式。实务中,绝大部分人民币基金的投资人偏向于适用整体分配条款。

对于GP而言,在单一项目投资溢价较高且有效退出的情况下,按项目分配可以降低GP获得业绩报酬的门槛,使GP更早地获得业绩报酬,系一种对GP更友好的分配方式。实务中,美元基金经常会采用按项目分配的模式。

为了平衡两者之间的差异,实务中也出现了很多分配条款的变体,如上文提到的介于两种模式之间的中间状态的分配条款。但只要搞明白了整体分配与按项目分配这两类基础的分配条款,就能发现相关的变体万变不离其宗。

六、GP回拨

经典的分配Waterfall中,一般都会设定GP能够获得超出本金后整体收益的20%(当然,实务中也不全是二八分成,可能是一九分成、三七分成等等)。但受到分配方式、分配时间等因素的影响,GP最终获得的业绩报酬可能会超过20%。为解决这一问题,平衡GP与LP的利益,合伙协议中往往还会设置GP回拨条款(GP Clawback),以明确GP需要返还对应超过20%的部分(实务中往往还需要考虑GP就这部分收益已直接/间接承担的税负等因素)。

计算示例

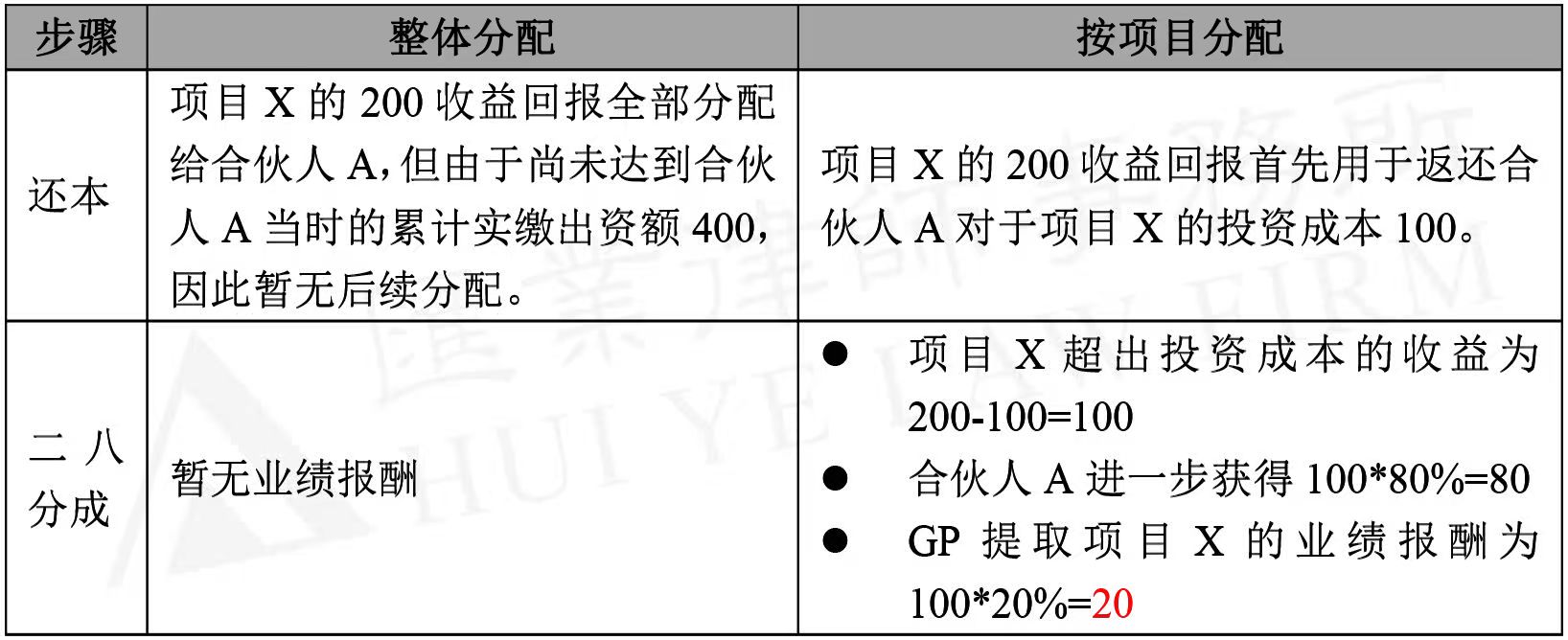

假设(1)基金中有合伙人A(认缴出资额为1000,实缴出资额为400),(2)项目X投资成本为100,(3)项目Y投资成本为300(不考虑合伙费用与其他特殊因素,项目X与项目Y的投资成本均由合伙人A承担),(4)项目X在投资期内退出,收益回报为200。此时的分配情况如下(为简化计算,暂不考虑优先回报与GP追补):

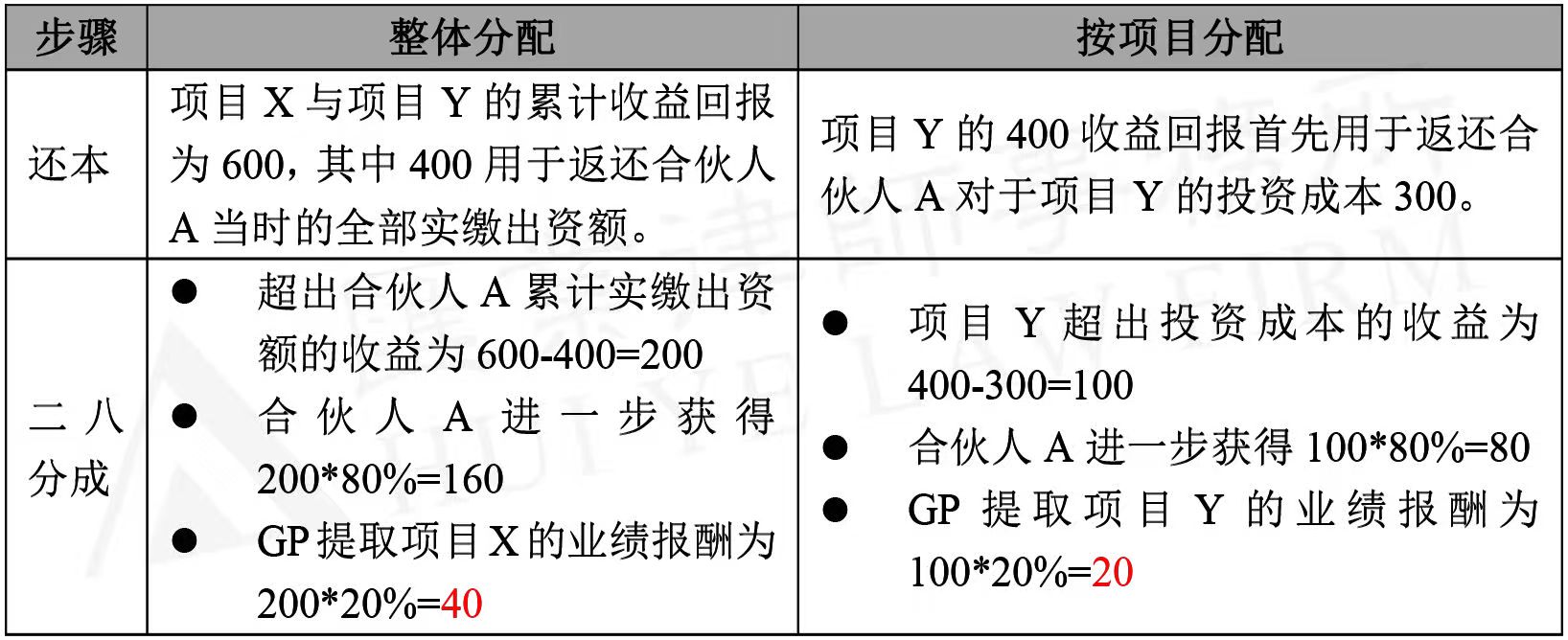

在此之后,项目Y退出,项目Y收益回报为400,此时的分配情况如下:

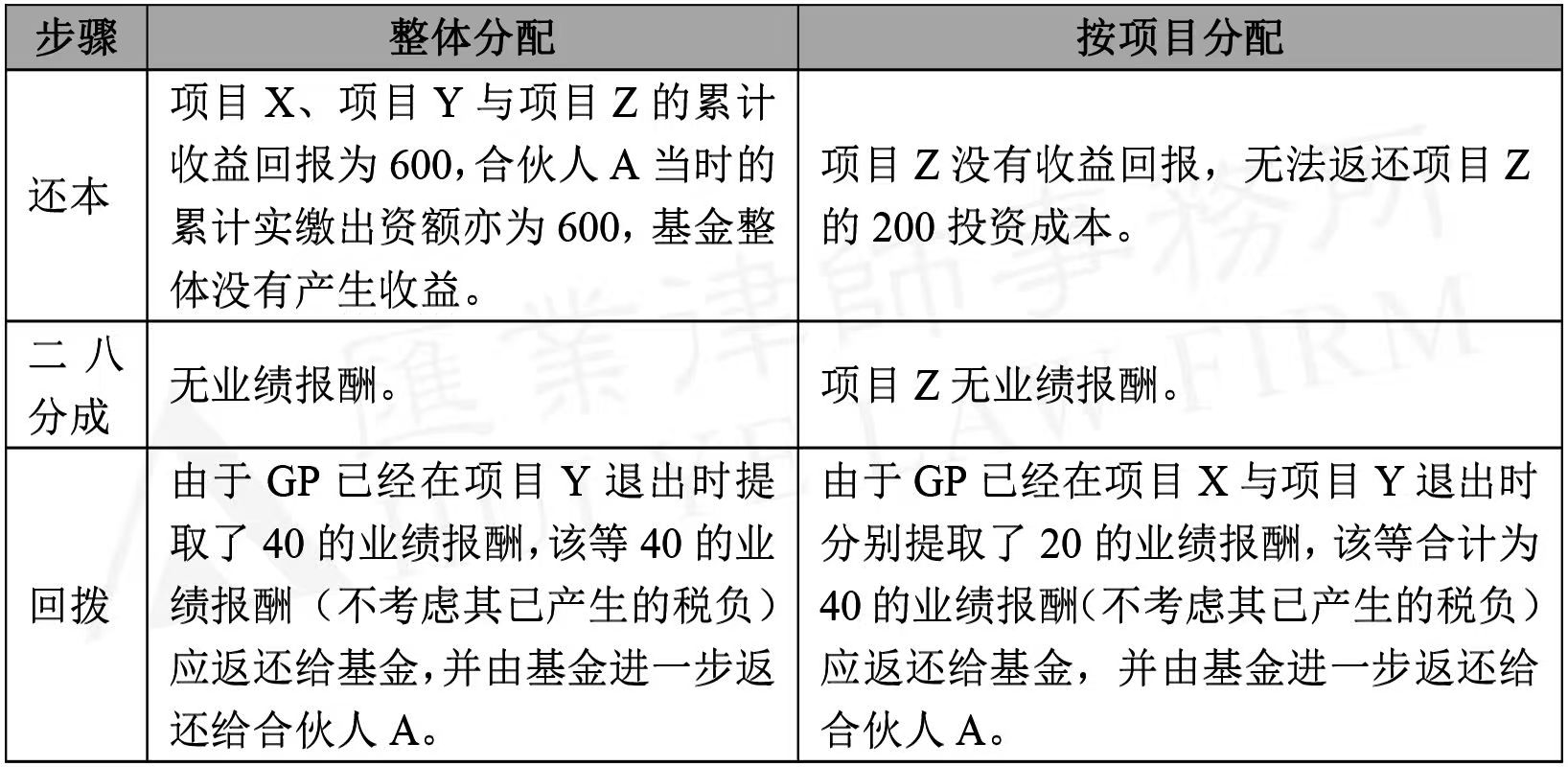

在此之后,合伙人A进一步缴付了200的实缴出资额(此时合伙人A累计的实缴出资额为600),新缴付的200全部用于投资项目Z(项目Z的投资成本为200)。但项目Z表现不佳,若干年后最终价值被减记为0,此时的分配情况应做如下调整:

由以上的计算示例可以看出,整体分配与按项目分配都有可能产生需要GP回拨的情形,但整体分配出现回拨的情形比较极端,需要投资期内有项目快速退出产生收益,并且投资期内后续的实缴出资对应的项目产生较大亏损时才会发生。相对地,如上文所述,由于按项目分配针对每一项目单独核算业绩报酬,降低了获得业绩报酬的门槛,使GP能够更早地获得业绩报酬,因此其产生回拨的可能性较整体分配而言更大。

结语

本文意在对分配条款做简要的介绍,对基本概念做出澄清,并厘清实务中在交易过程中各方经常会讨论到的问题。整体分配与按项目分配仅仅只是分配条款的一个维度,本系列文章的下一篇将从另一个维度介绍私募股权基金合伙协议的分配条款,敬请期待。

如您对本系列文章有任何疑问或建议,欢迎与作者进一步联系讨论。