9810模式下跨境贸易及电商的法税风险分析

发布时间:2026-01-04

文丨王晓春 黄怡丹 汇业律师事务所

在跨境电商合规化浪潮下,9810模式(跨境电商出口海外仓)凭借“离境即退税”的政策红利,成为企业突破资金周转瓶颈、拓展海外市场的核心选择。但该模式涉及海关备案、数据对接、税务核算等多重环节,实操复杂度高且法税风险隐蔽,稍有疏忽便可能引发合规危机。

一、模式介绍

9810即跨境电商出口海外仓,是指境内企业先将货物批量出口至海外仓储,再通过跨境电商平台向境外个人消费者完成销售。采用9810模式将产品提前出口至海外仓,能够更快速地响应当地消费者订单。

(一)9810模式的通关特点:

企业需提前办理跨境电商出口企业和海外仓备案,备案信息需涵盖企业资质、海外仓地址、仓储能力等核心内容,且需保证真实有效;

采用“先货后单”的模式,货物先批量运送至海外仓存储,再根据实际销售情况补充完善报关单据,与传统“先单后货”的报关流程形成显著区别;

货物按一般贸易方式批量出口至海外仓,需遵循一般贸易出口的报关规范、商品检验检疫等监管要求,报关单据需完整准确。

(二)适用场景:

亚马逊FBA模式:卖家将货物批量运至亚马逊海外仓,通过亚马逊平台销售,由亚马逊负责仓储管理、订单分拣及终端配送;

第三方海外仓:企业租赁或自建海外仓,实现本地化发货,实现货物本地化存储、配送及退换货处理,提升消费者体验以及供应链灵活性;

大件商品出口:如家具、家电等体积大、重量高的商品,通过海运批量出口至海外仓,可大幅降低单件物流成本,避免国际快递高昂费用;

季节性商品:提前备货至海外仓,应对快速响应销售旺季的物流压力,避免物流拥堵导致的交付延迟。

二、核心退税新政

根据国家税务总局公告2025年第3号,对跨境电商出口海外仓方式出口的货物实行“离境即退税、销售再核算”的新机制,改变了以往“销售完成后才可退税”的传统规则。

新政核心内容:

货物完成报关离境后,无需等待海外终端销售完成,企业即可凭报关单等相关凭证申报办理出口退(免)税;

货物实际售出后,企业根据销售情况核算最终应退税额,与预退税额存在差额的,实行多退少补;

新政大幅缩短了资金周转周期,将传统模式下数月的资金周转时间压缩至数周,有效提升企业资金使用效率,为后续备货、市场拓展提供资金支持。

以前所有的政策都规定9810必须在货物销售完成后,才可以申请退税。现在可以做到离境即退税,这一安排虽缓解了资金压力,但伴随更高的合规要求:

首次申报退税时,企业需提交海外仓租赁协议、仓储平面图等备案材料,证明货物实际存储情况,确保退税业务真实性;

最终核算需与电商平台交易记录匹配,若某批次货物未全部售出,未售部分对应的预退税款需按规定补缴。

新政红利之下,税务合规风险仍需高度警惕。

三、风险点

(一)税务核算类风险

价格差异风险:报关价格基于预估确定,若与实际销售价格差异过大,且无法提供合理凭证,可能被认定为“申报不实”,影响退税资格;

资金匹配风险:出口金额与收汇金额长期不匹配,或收汇周期过长,缺乏有效支撑材料(如外汇结算差异说明),易触发税务核查,甚至被要求补缴税款;

预退税追缴风险:货物逾期未售、报废或退货后未及时核算,税务部门可能直接追回对应预退税款,后续即使销售完成也需按普通流程退税,丧失政策红利;

无票采购风险:9810模式不适用“无票免税”,需凭进项发票办理退税,无票采购不仅无法退税,还可能被认定为“虚假贸易”,面临罚款及纳税信用降级。

(二)流程与合规造假风险

资质备案风险:未完成跨境电商企业或海外仓备案,或备案信息变更后未及时更新,可能导致报关受阻、退税失败;

数据对接风险:未按要求完成与跨境电商公服平台的数据对接,导致报关数据与平台交易数据无法匹配,影响退税核算;

资料造假风险:伪造销售记录、海外仓存储凭证等骗取退税的,一经查实将取消退税资格,追缴已退税款,情节严重的按“偷税”处理,需承担刑事责任。

(三)关联交易与模式误判风险

关联交易定价违规:关联企业间调拨货物时,未遵循“独立交易原则”,存在低价出口、转移利润等情况,可能被税务部门调整应纳税额,面临补税、罚款;

模式边界混淆风险:将线下B2B海外仓发货误按9810报关(应适用0110一般贸易),或误将9810与“赛维模式”混淆,导致合规风险。

注意:资料造假(如伪造销售记录)直接取消退税资格,严重者按偷税处理

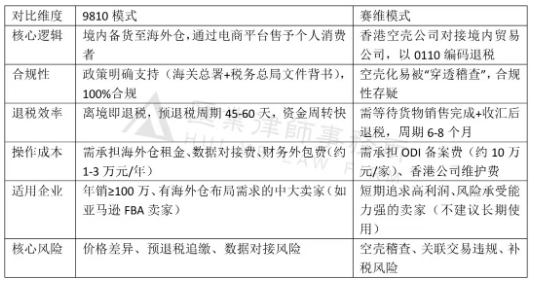

四、9810与主流跨境出口模式的核心对比

为帮助企业精准选择适配模式,下表从合规性、退税效率、成本、风险四大维度,将9810与赛维模式(0110变种)进行对比:

五、合规建议

(一)优化资金与收汇管理

建立高效的境外收款机制,及时收回销售货款,缩短出口与收汇的时间差,减少资金流与货物流的匹配差异。留存完整的收汇单据,若存在收汇金额与出口金额差异,提前准备差异说明材料。利用人民币跨境结算政策,降低汇率波动带来的金额核算差异,同时简化外汇核销流程,提升资金结算效率。

(二)完善价格与凭证管理

报关价格需基于货物实际成本、同类产品市场价等合理确定,避免盲目定价导致与销售价格差异过大。针对报关价与销售价的差异,提前收集并留存平台佣金发票、海外物流费用凭证、当地税费缴纳证明等材料,便于税务核查时举证说明。同步记录报关数据、销售数据、费用支出数据等,确保各环节数据可追溯、可匹配,为退税核算提供准确依据。

(三)加强与监管部门沟通

首次开展9810业务前,主动向主管税务部门、海关说明业务模式、流程特点及退税规划,确保备案材料符合要求。在退税申报、核算过程中遇到政策疑问或实操难题,主动与监管部门沟通,避免因理解偏差导致合规风险。税务、海关开展核查时,积极提供相关凭证、数据台账等材料,确保核查工作顺利推进。

结语

企业需清醒认识到:合规不是“成本负担”,而是“生存底线”。唯有建立精细化的合规管理体系,规范全流程操作,才能在享受政策红利的同时,规避法税风险,实现海外市场的可持续发展。